傳聞多時,中國一站式外賣生活服務O2O平台「美團點評」,已經正式在香港申請上市(IPO),招股書也在25日正式公佈。

目標是以600億美元的估值募集60億美元資金,這也是繼小米後,今年在香港規模第二大的IPO。

不過,美團創辦人王興的野心並不止於此,他的理想是要把美團打造成為生活服務電子商務平台,假想敵是亞馬遜。在2015年的一次內部會議中,他提到美團完全有機會成為一家超過1000億美金市值的公司。

收入、虧損持續擴大

根據 CB Insights 數據,美團點評最新估值是 300 億美元,僅次於Airbnb成為全球排名第四最有價值的新創公司。在中國龐大的市場以及消費驅動下,經過IPO洗禮的美團,將有能量撼動BAT(百度、阿里巴巴、騰訊,合稱BAT),成為中國新一代的互聯網巨頭。

美團這次的IPO,由高盛、摩根士丹利、美銀美林集團擔任上市的聯席保薦人,並由華興資本擔任獨家財務顧問。美團打算以600億美元估值,募集60億美元資金,融資額度佔估值10%。

繼小米IPO之後,美團也將以「同股不同權」架構赴港上市新股,三名聯合創辦人共持有26.1264%的股份。

另外騰訊持有20.1363%股份、紅杉資本持有11.4368 %股份,其他投資者持有53.7%股份。但由於AB股(同股不同權)制度,實際投票權王興占比最大。

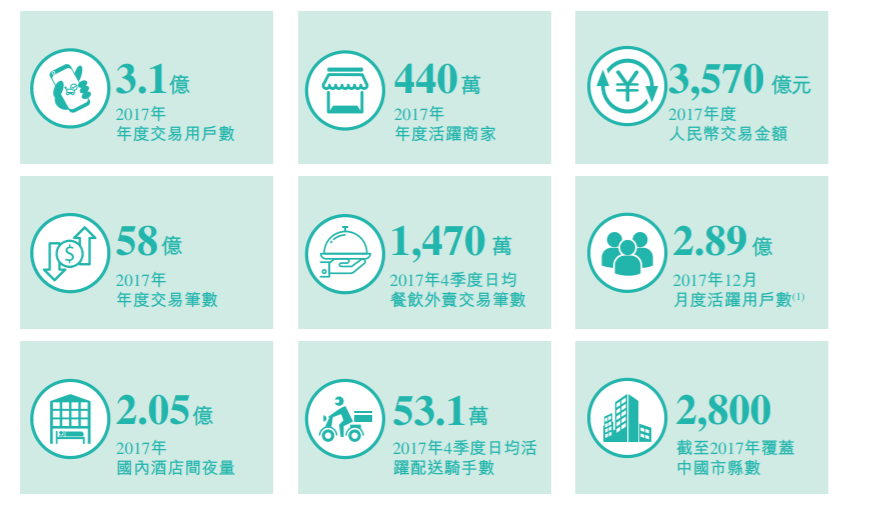

隨著招股書對外披露,美團的營運數字也正式曝光,根據2017年數據,美團擁有3.1億用戶、440萬個活躍商家,全年交易金額為人民幣3570億元,交易筆數達58億次,2017年第四季每日平均外送交易為1470萬筆。

從財務數字來看,過去三年美團點評2015年的總收入從人民幣 40 億元,一路成長到2017 年的人民幣 339 億元;不過美團持續虧損,2015年虧損人民幣 105 億元,2016年減少至58億,在2017年虧損近 190 億元人民幣。雖然中國市場潛力無窮,但在競爭激烈的市場資本消耗速度同樣也很快。

另外值得注意的是,美團在 2018 年 4 月以 27 億美元( 35% 股權、65% 的現金)收購摩拜單車 (Mobike),在招股書中美團也提到,摩拜單車自成立以來已產生虧損。

我們在2018年4日收購的摩拜單車自成立以來已產生虧損。我們無法保證摩拜或我們的整體業務在未來能獲得盈利。

外賣為成長動能,佔整體收入6成

美團成立於2010年,最初是以團購起家,接著在2015年與大眾點評合併,改名為「美團點評」,目前平台服務橫跨外賣、團購、酒店、點評、叫車、購票,有「服務界亞馬遜」之稱,被外媒稱作Groupon、Yelp、及Deliveroo的混合體。

現在的美團業務可分為三大部分,包括「餐飲外賣、到店」、「酒店及旅遊」、「新業務及其他服務」,2017年中國外賣市場高達2000億元,外賣正是美團目前的成長動能,佔整體收入62%,酒店及旅遊以32%佔比居次。

美團認為,自己的商業優勢是客戶之間的垂直轉換,舉例來說,新的飯店預訂消費者中有超過 80%,會以使用美團 App 進行送餐或餐廳預訂為優先。

中國下一個互聯網巨頭

有趣的是,阿里巴巴曾是美團的投資人之一,但美團在2015 年收購被騰訊支持的大眾點評後,阿里巴巴就賣掉手中所有股份,專注在自己的 O2O平台「口碑」上。

而騰訊則維持投資者關係,並在去年10月的C輪融資中,領投40億美元資金。

目前,美團點評在中國外送市場,以 42% 的市佔率,緊跟著阿里巴巴集團旗下「餓了麼」51%的市佔率。

為了與「餓了麼」在外送市場廝殺,兩家公司都大打補貼戰,雖然餓了麼目前的估值,只有美團點評的3分之1,不過背後有阿里巴巴撐腰。

另外,今年四月為了與美團競爭,滴滴出行也在多個城市陸續推出「滴滴外賣」服務,這些因素都讓美團點評在這場補貼大戰中飽受威脅,這也是導致美團過去三年持續虧損的主要原因。

美團點評這次上市也被普遍解讀為,王興需要更多的資金來保證多線業務開戰。不過,也正是這些業務布局撐起了美團點評如今的高估值。

Source: HKEX

Text by Fortune Insight