5月14日,富士康在上交所正式披露《首次公開發行A股股票招股說明書》、股票發行安排及初步詢價公告。

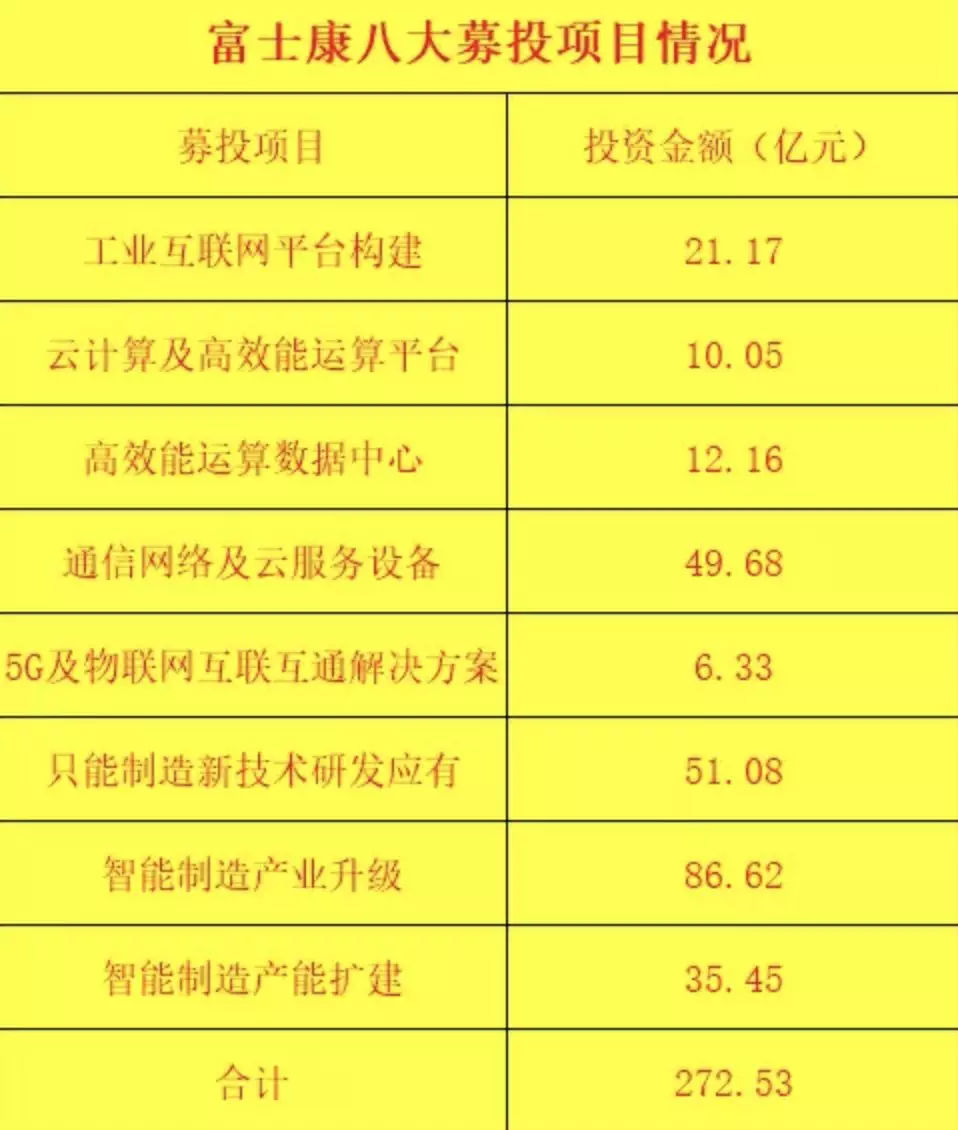

根據招股說明書,富士康擬募資額272.53億元,發行約19.7億股,佔發行後總股本的10%,全部為公開發行新股,不設老股轉讓。網下、網上申購時間為5月24日,中籤號公佈日為5月28日。

中金公司擔任發行保薦人,股票簡稱「工業富聯」,交易代碼為601138。

富士康的IPO之路顯得有些不同尋常,2月1日上報招股書申報稿,3月8日發審會過會,從申報到上會僅用了36天,打破了此前的上會時間紀錄,以往排隊上市的企業至少需要等待半年時間。

3月8日過會,到5月12日獲得批文,卻用了100天,同時未披露募資金額。業內人士分析:富士康之所以遲遲未能獲得批文,與募集資金過大有關。

同時,為減少市場衝擊,這次發行非常罕見地啓動了戰略配售+網下部分鎖定,戰略配售股鎖定期至少12個月,網下配售的股份也有70%要鎖定12個月,這是非常罕見的創新發行方式。

配售股票鎖定,發行方式值得借鑒

富士康本次發行價預計為13.83元左右,戰略配售鎖定5.91億股,其他13.79億股中,初步為網上發行4.14億股佔比30%,網下發行9.65億股佔比70%。

戰略投資者配售的股票中,50%的股份(2.955億股)鎖定期為12個月,50%的股份(2.955億股)鎖定期為18個月。部分投資者可自願延長其全部股份鎖定期至不低於36個月。

網下配售的股票,30%的股份(2.9億股)無鎖定期,另外70%(6.76億股)鎖定12個月。

也就是說,發行的19.7億股中有64.31%(12.67億股)會被鎖定,當然如果啓動回撥機制,這個股份情況可能變化。

富士康創新的股票發行方式,能有效減少對市場的衝擊,或可為後續獨角獸企業發新股借鑒。

負債超千億,市值或登頂A股科技股

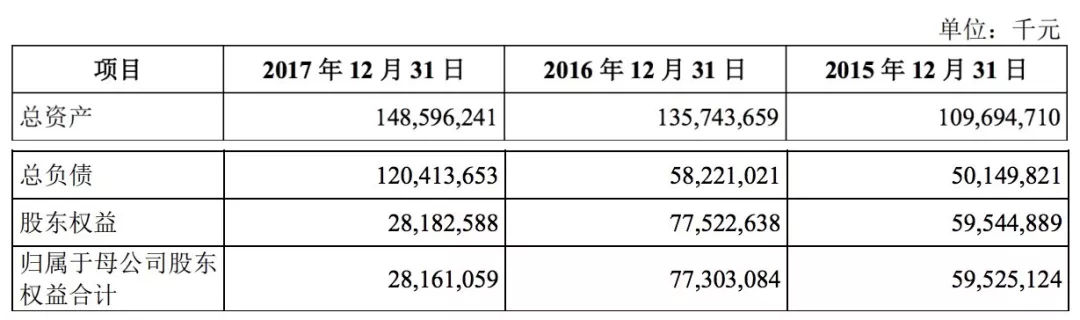

從招股說明書來看,富士康的負債規模較為龐大。截至2017年底,富士康總資產1486億元,總負債1204億元,負債率為81.03%,相比於截至2016年底的43%上漲了近一倍。

負債率暴增主要是因為其通過支付現金方式收購的重組資產所帶來的應付重組成本在2017年末計入其他應付款,導致公司流動負債大幅增加。招股說明書顯示,公司負債主要由應付賬款、其他應付款、短期借款、應付職工薪酬等構成。

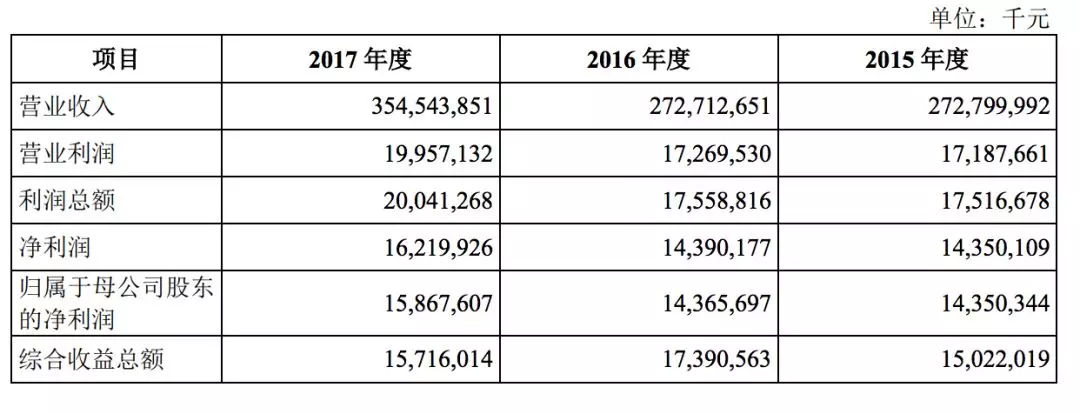

受重組之苦的富士康負債雖已達到千億,其營收能力依舊不可小覷。

富士康2015-2017年營業收入分別為2727.99億元、2727.13億元、3545.44億元,2016年營業收入較2015年微降0.03%,2017年營業收入較2016年增長30.01%。

2015-2017年淨利潤分別為143.5億元、143.7億元和158.7億元,其中2016年淨利潤較2015年增長0.11%,2017年淨利潤較2016年增長10.45%。

2017年158.67億元的淨利潤,在A股3509家上市公司中,可以排名第32位,次於海螺水泥的164.29億元。

而根據富士康的營收能力以及A股計算機、通信和其他電子設備製造業市盈率計算,分析師認為富士康市場估值在3200億至4000億元之間,有望超過目前A股科技股市值最高的海康威視(3689億元)。

Source:搜狐

Text By Fortune Insight