黑天鵝、灰犀牛,都是從金融領域衍生出來的兩個著名動物形象。

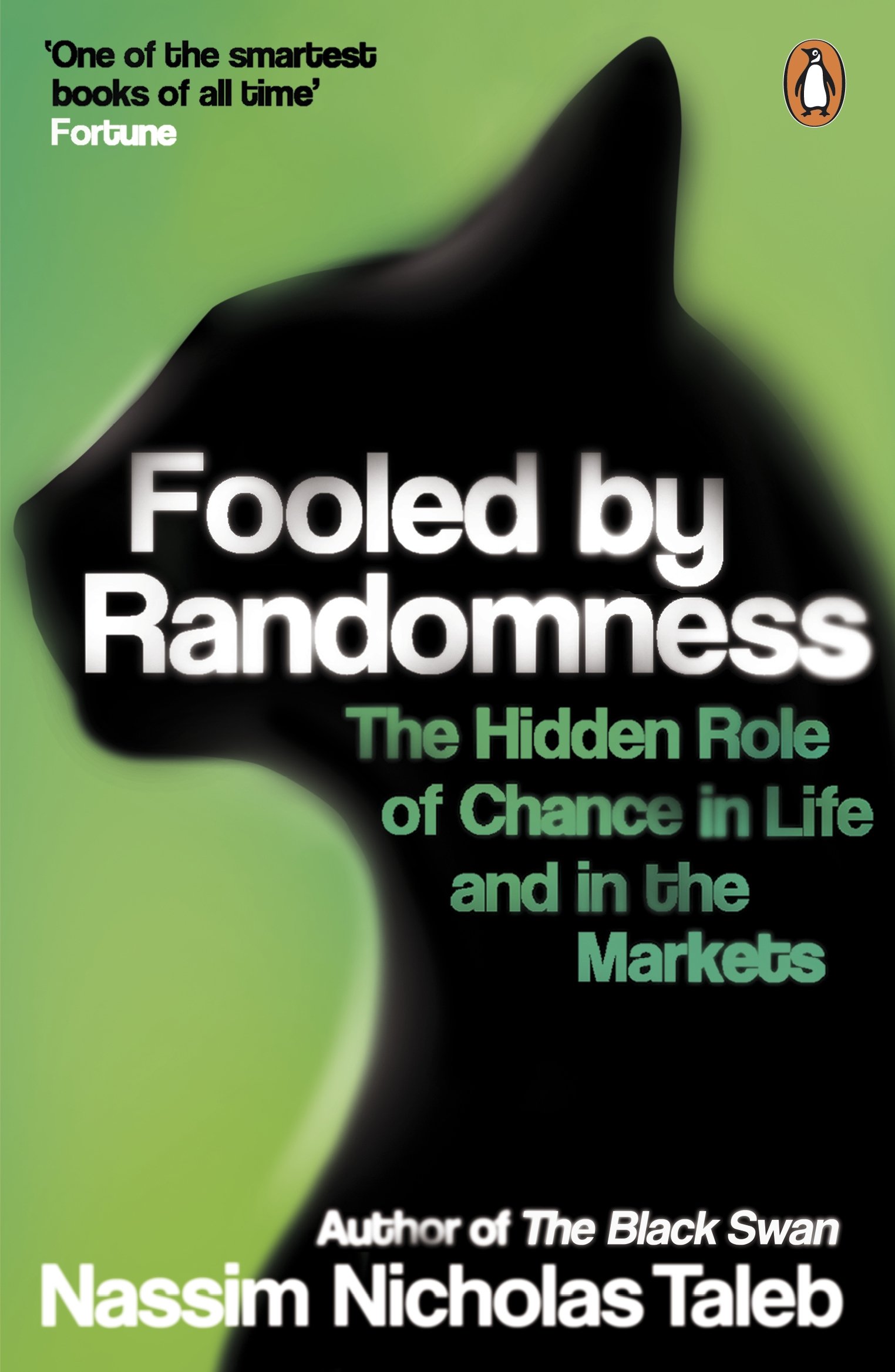

2001 年,美國學者納西姆·尼可拉斯·塔雷伯(Nassim Nicholas Taleb)在《Fooled by Randomness》一書中,第一次利用黑天鵝指代發生概率非常小、超出人們認知範圍,一旦發生就會造成極端情況的事件。

黑天鵝的命名源自 17 世紀以前的一個典故,歐洲人在那個時候認為世界上的天鵝都是白色的,因為他們見到過的天鵝全都是白天鵝。

直到歐洲人來到澳大利亞,看到當地的黑天鵝之後,才驚覺原來天鵝不全部是白色的。

因此塔勒布以黑天鵝來指代那些極不可能發生,卻偏偏發生了的事情。

自《黑天鵝》一書問世後,人們開始廣泛利用黑天鵝效應去解釋不同領域的發生的事件,例如 911 事件、鐵達尼號事件以及次貸危機等。

灰犀牛效應

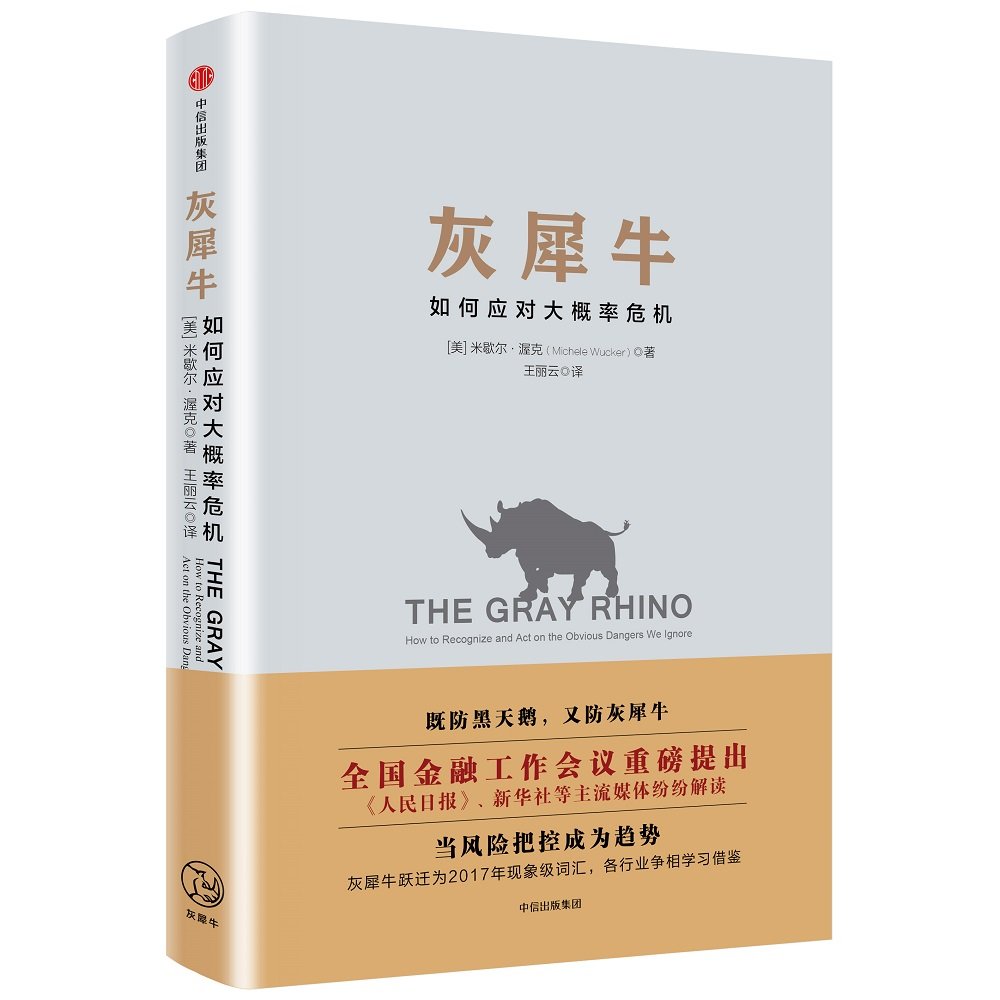

然而在 12 年後,即 2013 年,美國學者、古根海姆學者獎得主米歇爾.渥克(Michele Wucker)於在達沃斯全球論壇上第一次提出了灰犀牛這個概念,後來她又通過專著《灰犀牛:如何應對大概率危機》深入闡釋這個概念。

她解釋:如果你在草原上發現遠處有一群灰犀牛朝你跑,但你以為犀牛身體笨重、行動緩慢,並不當回事,結果等到它們快跑到你的面前,你才驚覺為什麼犀牛跑得這麼快,這時候躲避已經來不及。

她認為,在過去眾多的危機,事實上在爆發之前都有明顯的先兆,但是,人類總是抱著僥倖甚至傲慢的心態看待這些徵兆,直至危機爆發。

灰犀牛就是指能夠預見,形成速度較緩慢,但被漠視導致最終發生的大概率事件。

比如以前一直被人認為是黑天鵝的次貸危機,渥克認為這其實是灰犀牛而不是黑天鵝。

她認為從一開始所有人都知道「次債」有風險,卻並未足夠重視。因為投資回報高,「次債」相當一段時期內受到投資者的追捧,表現穩定。

2007 年房價開始回落,「次債」市場風險爆發,風險被迅速傳導到其它市場,最終釀成了史無前例的全球性金融危機。

而在泡沬形成之際,華爾街幾位眼光獨到的投資鬼才 Michael Burry、Steve Eisman、Ben Hockett、Eugene Xu、Greg Lippmann,就通過做空次貸 CDS 而大幅獲益。

成為少數在金融災難中大量獲利的投資梟雄,他們的故事後來更被荷里活改編為電影《大空頭》。

灰犀牛效應的提出是對黑天鵝效應的一種互補,也是一次反思。

太多太多人利用黑天鵝效應來作為自己的擋箭牌,試圖掩飾自己犯下的錯誤,但是灰犀牛就指出,其實在很多時候,危機來臨之前總有許多徵兆出現,只不過我們忽略了而已。

Text By Fortune Insight