這篇文章會討論為什麼投資者不應該擔心更高的利率,而應該擔心更嚴格的財務狀況導致的波動。

投資者變得越來越焦慮。他們主要集中在利率和美國聯邦儲備。然而,儘管這種恐懼並非不理性,但可能被誇大了。如果一切如常,股票可以承受較高的利率。顯而易見的反駁是,一切並不如常。

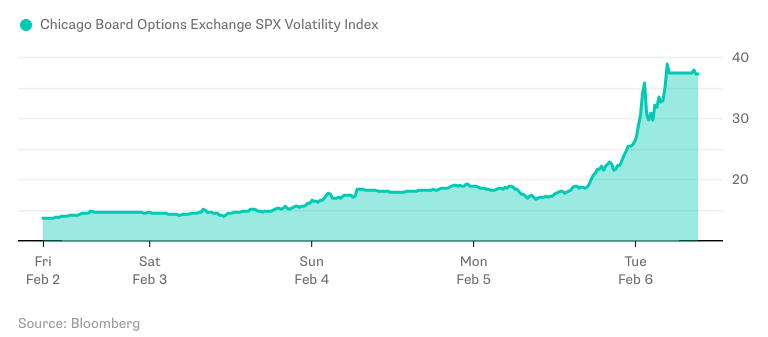

相比更積極的美聯儲,更大的威脅可能來自更嚴格的財務狀況所導致更多波動的副作用。換句話說,股票能承受10年期國庫券3%的收益率,但若VIX升至20,會對股市造成真正的影響。

為什麼波幅會帶來這樣的威脅?即使在最近的上漲之後,VIX指數也只能回到其長期平均水平。此外,股票市場在20世紀90年代後期表現相當不錯,而VIX經常在20以上。

這裡至少有三個反駁論點。這次牛市基本上以廉價資金建立和維持。此外,這種變化是在美國股票估值擴大的情況下發生的。 90年代後期高估值和高波動確實並存,但這並沒有美滿地結束。最後,在危機後的世界裡,企業財務狀況系數與波幅更相關。

快錢

事實上,去年市場表現如此出色的一個原因是,儘管美聯儲加息,財務狀況實際上已經有所緩解。利率向上升時,其他因素 — 特別是美元和信貸市場 — 正在推向另一個方向。最終的結果是財務狀況依然很輕鬆。

快錢和寬鬆的財務狀況是很重要的因素,因為它們與波幅相關。在危機後的環境中,這種關係越來越強。為什麼VIX在2017年的大部分時間裡都處於低的水平並不是什麼秘密。

股權系數

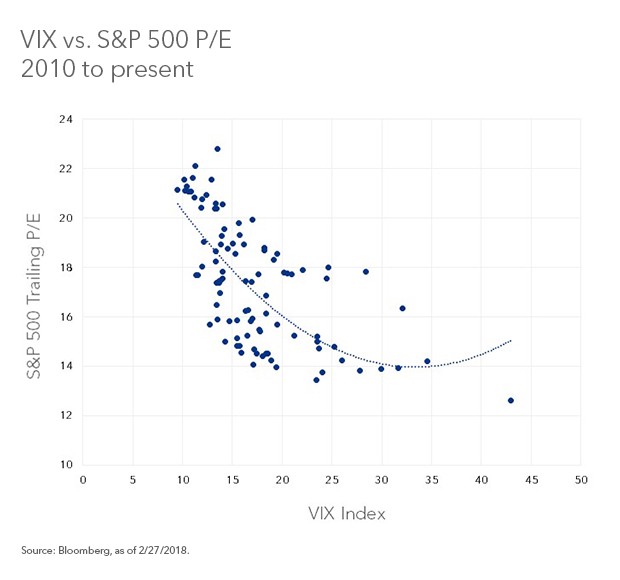

儘管財政狀況還沒有實質上收緊,但投資者顯然對美聯儲感到緊張。更高的利率本身並不是一場災難,但如果我們經歷更廣泛的金融市場狀況收緊,包括美元走強和信貸息差擴大,波幅可能會持續升高。這是有問題的,因為在危機後環境中,股票系數(投資者願意為每美元收入支付的金額)和波幅也日益相關。

自2010年以來,VIX的水平解釋了美國股票系數變化的45%。波動性不僅與股票系數高度相關,而且在目前的水平上,這種相關系數是歷來最高的。基於這種關係,在VIX從10升到20的變動意味著標準普爾500市盈率下降約20%。有趣的是,這也大概是許多分析師預期的收益增長水平。

結論

如果我們正在轉向更高的波幅,投資者應該預期會出現多重壓縮。如果波幅仍然很高,那麼來自較低倍數的逆風可能會抵消較高收益的大部分順風。

Source: BlackRock@Medium

Text by Fortune Insight