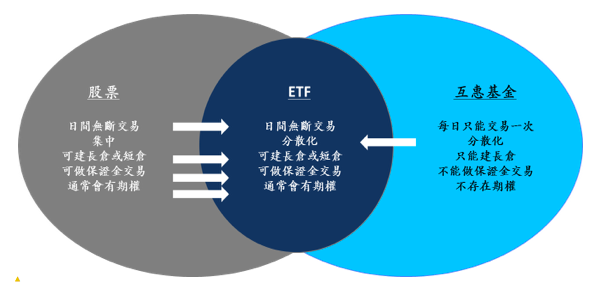

在中美貿易緊張局勢下,人民弊匯率走低,美債收益率曲線出現倒掛,加上投資者對全球經濟放緩的擔憂,市場波動性增加。鑑於這種情況,由於高管理費傳統基金並不能跑贏基準,顯著產生阿爾法(指高於基準的回報),投資者會越來越青睞具有高透明度,低費率和交易方便的ETF等資產配置工具。此外,投資組合包含一籃子證券,有助於分散投資風險。在實際交易上,ETF是在香港證券交易所上市的互惠基金,而不應被視為是股票。

儘管市場風險上升,但僅持有現金無法實現保值或增值目標。主動型的投資者可以選擇Smart Beta(智能啤打)的投資策略,提升風險調整回報。穩健型的投資者亦可選擇國債或多資產ETF配置,降低投資風險的同時,也可賺取投資回報。投資配置上須配合短線及中長線的分散投資,做好風險管理,才是最重要。

多資產配置的優點,是不同資產類別在不同投資環境下表現不同,各種資產類別之間存在低關連性甚至負關連性,有助對沖投資風險,並降低回撤幅度。這種策略比單一資產類別(如股票或固定收益證券)更受歡迎。

“智能啤打”的投資方法,是篩選出對投資風險回報影響較大的“因子”。與完全的被動投資相比,智能啤打能夠以增加某些風險因子敞口來有效提升風險調整回報。在資產管理界最常用的包括以“高息”,“質量”等因子來篩選股票。除此之外,還有價值,動量,規模等等。

高息因子是指選擇提供高股息收益率的股票,定期派息的同時,防禦性也比較高,獲得投資者偏好。價值因子,是指相對價格較低的股票表現往往好於相對價格較高的股票,常用的價格指標包括市賬率,市盈率及現金流等。質量因子指的則是投資於優質公司將獲取更高回報,優質公司一般指低債務,擁有穩定的收益和增長等特點的企業,常用指標包括股本回報率,盈利穩定性,股息增長穩定性,穩健資產負債表和財務槓桿等。

智能啤打從策略上來看,近似主動管理,在於其由基金管理人去選擇他認為最有效的投資策略。但是在實際操作中卻是被動管理,通過量化方式在明確的規則下由量化模型執行,也因此擁有非常高的透明度和非常低的費率,可以說是結合了主動管理和被動管理的優勢。

展望未來市場波動會持續一段時間,若投資者能按自己的喜好配搭投資產品對沖風險,在投資配置上多配合短線及中長線的分散投資,在有專家專門為資產管理下,做好風險管理,在市場波動下,使用ETF工具靈活地進行資產配置,將可獲取最大化回報,遠比持有現金好。在長期投資方面,投資者也不妨儘早部署一些未來可脫穎而出,引領經濟增長的行業配置,令自己成為長線的贏家。

平安資管香港的產品中不乏一些獲獎的投資產品。作為ETF投資專家,已上市ETF包括香港高息股ETF(3070),5 – 10年期國債ETF(3080),多資產5HANDL ETF(3198) ,人工智慧及機械人ETF(3023),MSCI中國質量因子ETF(3166)和MSCI中國多因子ETF(3163)。

Text by Fortune Insight