香港交易所(HKEX) ,下稱港交所。於2月23日正式公佈就新興及創新產業公司上市制度諮詢文件,建議容許未通過主板財務要求的生物科技公司及採用不同股權架構創新公司來港上市,以及受海外監管的創新產業公司來港作第二上市。

同股不同權是指每股所擁有投票權並不一樣。在此制度下,公司一般會發行不同級別(class) 的股份,每個級別擁有不同比例的投票權 (weighted voting rights) 。持有較高投票權比例股份的股東,一般都是公司的創辨人、早年加入公司的合夥人、主要策略性投資者或公司高層。他們每股的投票權,可能是一般股東那一股的數倍。此制度的目的是希望管理層在公司上市後仍能保持一定的投票權及影響力, 以保障公司重大決策及發展上的持續及穩定性。

是次港交所僅建議容許生物科技公司(礦業公司也可,但需要提交具豐富礦物開採的證明)以「同股不同權」的方式來港上市,而非像歐美市場般開放予大部份科創公司。是因為生物科技公司業務活動有外部目標可以依循,有利監管受產品的發展進度。但其他類型的科創公司則客觀的標準去判斷該等公司的特定產品是否已通過概念階段。是否可以把實物放到市場上銷售,賺取盈利。

市場擔心創新科技類別的公司未能達成業務計劃。而嘗試以新資產或業務上市,可能變成殼股。為了避免這類情況發生,港交所亦建議實施嚴格的規管以保障投資者。包括上市時的市值至少達 15 億港元,管理層經營現有的業務至少兩個會計年度,以及申請人的營運資金須可涵 蓋集團未來至少十二個月開支的至少 125%。同時建議發行人組織章程文件的變動和委任或罷免獨立非執行董事等重要事項必須按「一股一票」的方式決定。

但市場亦有聲音指出美國法制賦予普通投資者一種權利: 「集體訴訟權」(class action)。 若擁有「特權」的股東因左右公司決策而令普通投資者的權益受損時,普通投資者可以選擇由一名原告人代表全部普通投資者控告擁有「特權」的股東或公司管理層,追討賠償。原本鬆散的普通投資者集合力量去維護自己的權益。令擁有「特權」的股東在投票影響公司決策時對普通投資者之權益會多作考慮,不敢胡作非為,是一個不折不扣的監察及平衡機制 。然而香港則並沒有相關的法規保障普通投資者。

香港長久以來都是奉行「同股同權」的制度。但科技公司,在「同股不同權」的制度下可以更有效地執行決策和避免諸多問題。

- 首先科創公司可以有效避免敵對公司的惡意收購,科創公司若在上市之初便把大部份股權放到市場上交易,一些敵對的科技公司為免新崛起企業挑戰自己的地位,可能會大幅在市場上收集股份,取得控制權。繼而把新的科技與人才納人自己囊中,鞏固地位。「同股不同權」政策確保了科創公司得以在市場集資的同時,又可以鞏鞏保有對自己公司的絕對控制權。創造出有利發展科研的環境。

- 其次對創業者而言,可免公司受制於短期財務壓力而犧牲長遠價值,公司創始人不願以債務融資或放棄公司的業務控制權。毋需懼怕業務成功之日有被收購之虞,創始人自能更專注於業務發展,善用專業知識和技能讓現有股東獲利。換言之,「同股不同權」有助創始人掌握未來收益,而非只令後來股東受惠,從而鼓勵創業。

Photo from Fortune - 對投資者而言,買賣股票的着眼點大多不在股票的投票權,而在購入股份後能否分享公司盈利,並就前景進行有利交易。在歐美股市奉行「同股不同權」的市場中,投票權較少的股份一般可獲較高的分紅,同投資者而言放棄投票權未必是一件壞事。

是次「同股不同權」的新制度,不難看出港交所是把生物科技公司看作一個試點,先測試市場反應,未來數年或許會容許更多科技公司以新形式上市。香港在這方面的發展已落後歐美發展地區多年。2014年中國電子商貿企業阿里巴巴原本準備在香港上市, 但因其主席馬雲要求保留合夥人制度,需要「同股不同權」以保障合夥人利益而最終未能在港上市。此項全球有史以來集資金額最龐大的IPO (達二百五十億美元),馬雲最後轉戰容許「同股不同權」的紐約交易所而成功令公司上市。此事令港交所及全港投資者喪失一個龐大的機會。現在的改變僅僅是追趕進度的第一步。

至於第二上市方面的改革,市場相信是針對已在美國上市的中國概念股(業界稱「中概股」)來港第二上市。

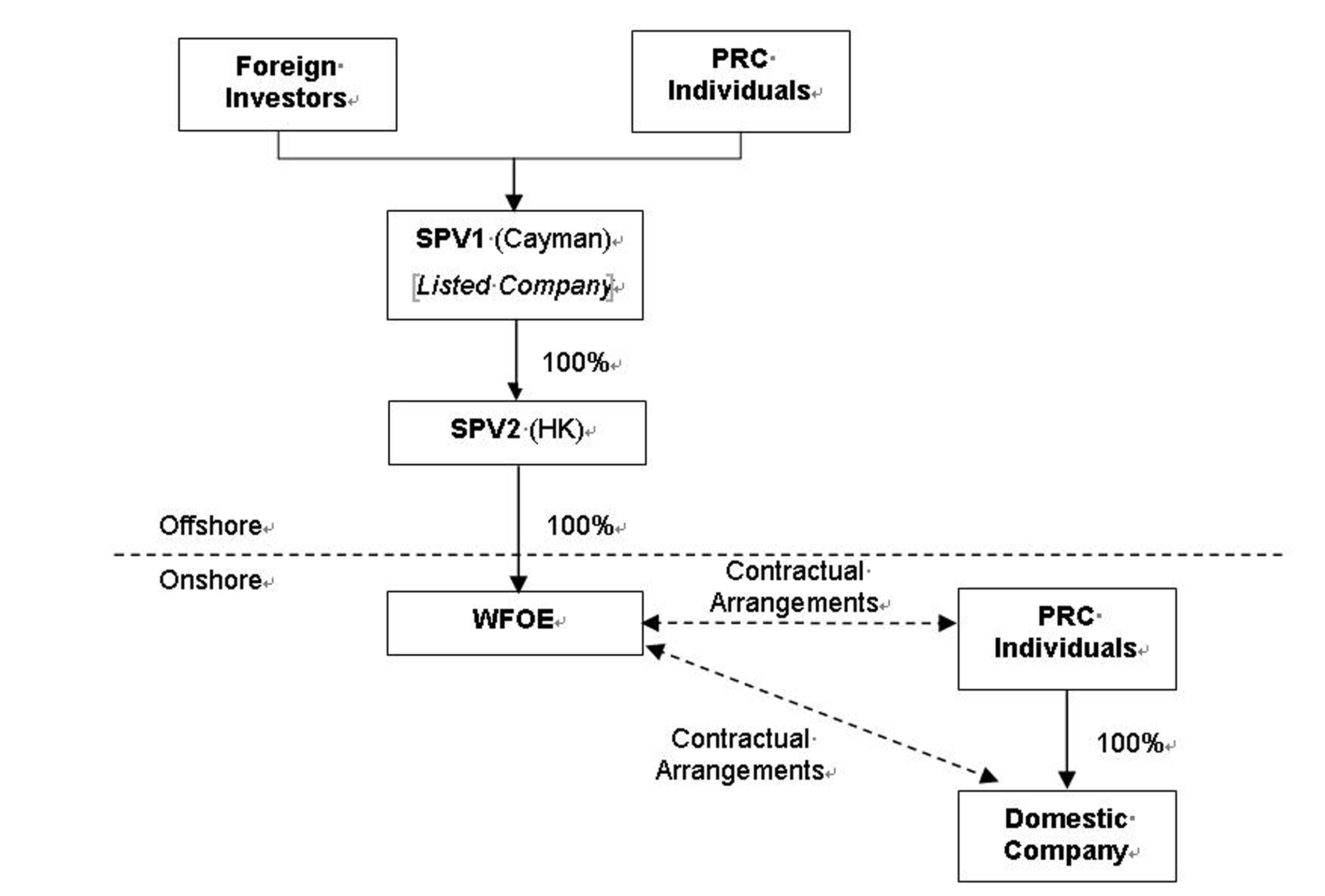

內地幾乎所有的科網股都在境外上市,除了同股不同權不能為A股接受外,內地科網公司多數採用VIE架構(Variable Interest Entity),即境外公司控制境內實體,這類公司亦不能在A股上市。

中概股要拆除VIE結構,程序複雜,而且A股已禁止借殼上市,導致中概股回歸A股極為困難。

整體而言,第二上市制度的資格標準為:1)在合資格交易所上市,如:紐約交易所、納斯達克及倫敦交易所主市場(只限「高級上市」分類),2)合規紀錄良好:在合資格交易所上市最少兩個會計年度,3)高市值:大中華公司須至少100億港元、如市值少於400億港元則須10億港元收益,3.1)非大中華公司市值達到100億港元已可上市。

技術上,是次改革是便利早於2017年12月15日或之前在合資格交易所作主上市的大中華公司。在同股不同權保障措施方面可獲得豁免,無須遵守不同投票權保障措施(有關披露規定除外);亦沒須要遵守主要上市的持續規定,例如有關須予公布的交易及關連交易規則。如股份主要成交地永久轉移到香港(即其上市股份55%或以上的成交量都在香港聯交所市場進行),便需要遵守香港主要上市的規定,但沒須要遵守不同投票權保障規定。

根據港交所的邏輯,這些大中華企業因 1)難以改變現有架構,2)在英美上市時不可能知道有計劃放寬第二上市,3)更加不可能爲了監管套利而采取現有架構, 所以對大中華企業設有便利措施。若果在美國上市的公司,因仍主要受到美國監管,而美國並沒有不同投票權限制的規定。要這些公司爲了在非首要交易所上市,而更改管治架構不太適合,如果設有此要求,將大大削弱建議中第二上市制度的競爭力。但議規則要求上市申請人須清楚披露其成立所在地的法規,以便投資者對是否投資于這些公司作出知情決定。

至於非大中華公司,規定與獲豁免的大中華公司相近,除了有關轉移主要成交地。由於非大中華公司不是VIE結構,若股份主要成交地永久轉移到香港,則需遵守同股不同權的規定。

這些可能來港上市的中概股巨頭中,最為矚目的內地最大電子商貿平台阿里巴巴,公司在2014年9月上市,目前市值約3.64萬億元,約為騰訊市值的87%。內地電商業務強勁增長,阿里巴巴上季盈利按年勁增71%,比騰訊的上季盈利69%增幅還要高。去年初至今,阿里巴巴股價大升107%,與騰訊同期升幅的133%不遑多讓。

值得留意的是,阿里巴巴在美股的每日成交金額約為300億元,遠高於騰訊的約100億元。另外,騰訊的窩輪及牛熊證成交金額經常高過正股。如阿里巴巴有機會來港第二上市,其正股和輪證成交可能將大幅提高港股成交水平。

中概股市值第二位的百度,是內地最大搜索引擎,2005年已在美國上市,早年與騰訊、阿里巴巴並立合稱BAT。排名第三的京東,是阿里巴巴的強勁競爭對手,同樣在2014年美國上市。與阿里巴巴不同的是,京東自己在網上售賣商品,自己發貨,從而杜絕假貨。京東多年來持續虧損,但上季扭虧為盈,目前市值約5,100億元。

Source : HKEX

Text by Fortune Insight