「你可以在部分時間欺騙所有人,或者在所有時間欺騙部分人,但永遠不能在所有時間欺騙所有人。」林肯這句名言,險些被世紀金融大騙子Bernard Madoff改變。

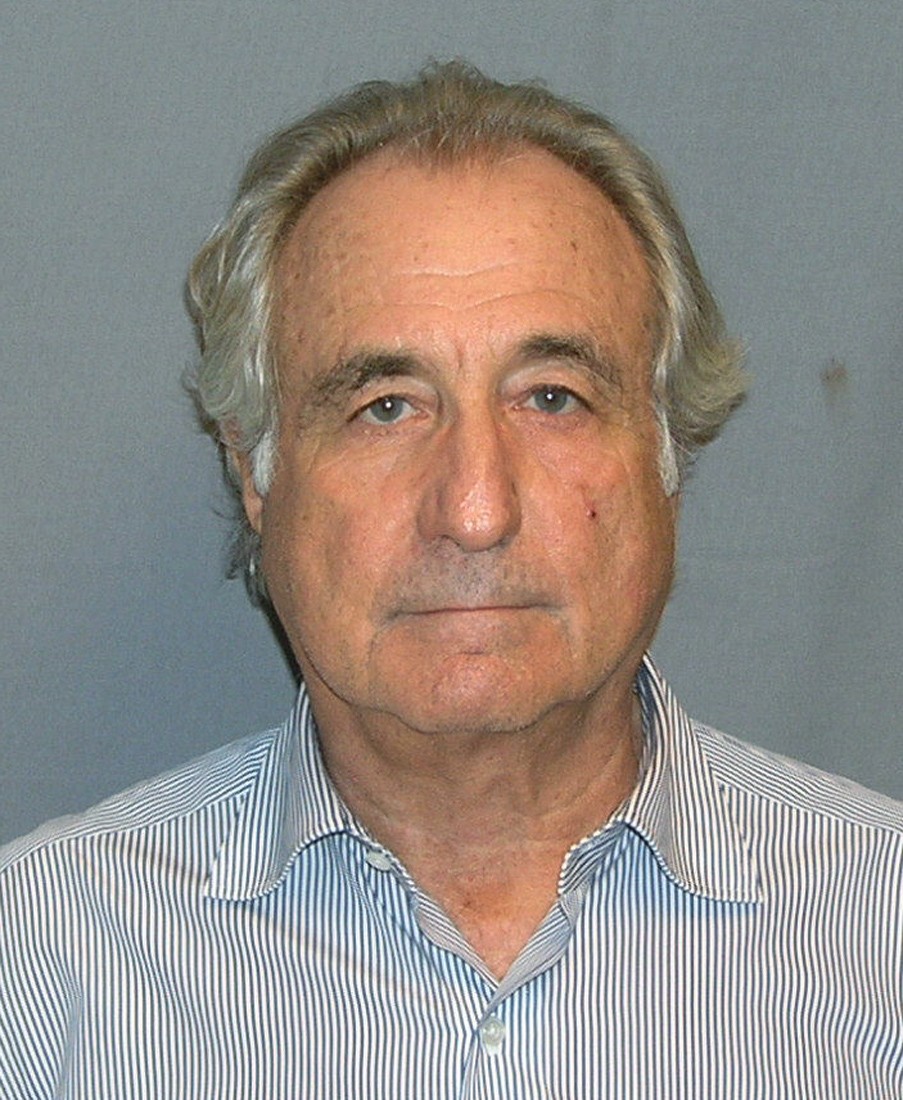

2009年6月29日,美國全國證券交易商協會前副主席、納斯達克股票市場公司前董事會主席Bernard Madoff因涉嫌證劵欺詐、洗錢、偽證等11項犯罪指控被判150年監禁。在這個傳奇人物被戴上手銬押走,並由此引出一個長達20年、高達650億美元的投資騙局之後,華爾街又一次被震動了。

有人說,如果不是金融海嘯席卷全球,Bernard Madoff苦心經營了20年的彌天大謊還不致被戳破;如果不是投資者近幾個月來紛紛將資金撤出市場,Bernard Madoff的龐大的金元帝國仍會被認為是華爾街跨世紀的傳奇。

禍起蕭牆

在過去近20年的時間裡,Bernard Madoff曾創造的一個個「傳奇」:不管牛市還是熊市,他都能確保其投資客戶每年獲得高達10%~12%的投資回報率,相當於道瓊斯30種工業股票的平均增長率。

而Bernard Madoff制造傳奇的地方就位於紐約曼哈頓中城一棟紅色大樓——口紅大廈。他的公司占據了大廈34層中的3層樓面:19層是公司的交易平台;18層是公司的行政辦公用地;而17層是公司最神秘的場所,員工亦鮮有進出。Bernard Madoff對公司財務狀況一直秘而不宣,而投資顧問業務的所有賬目、文件都被Bernard Madoff鎖在保險箱裡。美國檢察機構宣稱,Bernard Madoff在「十七層密室」的日常工作就是制造這涉及金額多達650億美元的騙局。

1960年,年僅22歲的Bernard Madoff利用上學期間打工賺得的5000美元,注冊了「Bernard Madoff證券投資有限公司」。他在1970年代美國政府為刺激股市而設計的證券法漏洞中獲得靈感,靠典型的龐氏騙局手法在紐約證券界呼風喚雨,將精明的投資者們玩於鼓掌之間。

Bernard Madoff創辦的這家公司後來成為推動納斯達克交易所成立的5大投資經銷商之一,他因此順利坐上納斯達克交易所主席的交椅。直到案發前一個月,他還被列為納斯達克第23大投資經銷商,負責為客戶提供證券買賣的最佳報償,每天經手達5000萬股,經管的資產總額達171億元。

2008年,在全球金融危機的衝擊下,由於無法支撐高達70億美元資金贖回壓力,Bernard Madoff在12月10日向兩個兒子坦白自己「一無所有了」,他為那些富豪和機構進行的所謂投資,其實是一個彌天大謊。Bernard Madoff的兒子們當晚便告發了他,一場現代版「龐氏騙局」便暴露在世人眼前。

龐氏騙局對美國人來說並不陌生,解釋起來也不難。所謂的「投資」其實並非真正的投資,其主要手法是以向投資者提供短期暴利吸引其上鉤,然後將新加入者的資金謊報為獲利,付給前面的投資人,如此空轉而愈滾愈大,皆大歡喜。但金融危機發生後,投資人因擔心自己的財富縮水,紛紛要求撤出資本,Bernard Madoff只好拆東牆補西牆,最後終於因周轉不動而露餡。

騙術:制造假像

「龐氏騙局」這種模式一般只能維持兩三年,而Bernard Madoff竟然運用簡單的騙局長達近20年,愚弄了華爾街一大批具有豐富專業經驗的投資者,不得不讓人驚訝。

2009年3月22日,Bernard Madoff在紐約曼哈頓聯邦地區法院出庭接受了犯罪指控,並還對詐騙生涯做了說明。Bernard Madoff說,他的行騙開始於上世紀90年代,當時,美國處於經濟蕭條期,市場的投資和安全出現了問題,貪婪的投機者希望他能獲得「超常」表現。「我感到必須以任何代價滿足他們的期望。」他說,「於是我就開始用新的客戶資金支付老客戶的收益和本金,並制造有大量日常證券交易的假像。」Bernard Madoff為自己的投資手段起了一個好聽的名字——「價差執行轉換套利策略」,使受害人相信他技高一籌。

Bernard Madoff的投資手法看起來非常博大精深,實際上一點兒也不高明。據報導,很會捉摸投資者心理的Bernard Madoff刻意營造出排外氣氛,制定了一份頂級投資者名單,作為他最有力的宣傳工具。也就是說,成為他的客戶有點類似加入一個門檻很高的俱樂部,光有錢沒有人介紹是不能進的。Bernard Madoff通過雇用非正式的代理人、打入精英雲集的奢華場所,實行「非請勿進」和「投資必賺」的政策,贏得了穩定的高端投資客源。在很多人看來,Bernard Madoff是猶太版的國庫券,把錢投給他已成為一種身份的像征,人們打破頭要往裡面鑽,把數以億計的錢交由Bernard Madoff打理增值。

棕櫚灘鄉村俱樂部是1959年猶太富豪創建的一個高度排外的社交圈子,不僅它的入會費高得驚人——每年的會費高達25萬美元,而且要求會員必須資助過慈善事業,是樂善好施的人。俱樂部大約擁有300名會員,他們當中1/3投資了Bernard Madoff的公司,有人是因為直接認識他,有人則是通過俱樂部的老會員引薦才得以投資Bernard Madoff公司的。就這樣,國際投行、對衝基金甚至慈善基金會、國際奧委會都成了他的「會員」。

少於100萬美元的投資,Bernard Madoff不屑一顧。而且,他的附加條件是,如果你想投資於Bernard Madoff,那麼請你不要問他關於投資的去向,信任他,你就會得到每月1%~2%的穩定回報。據報道,他僅在明尼蘇達州霍普金斯市山頂高爾夫球俱樂部和橡樹嶺俱樂部就「融資」超過1億美元。

雪球越滾越大,所要付出的收益金額也是越來越多,Bernard Madoff逐漸拋棄了原來那些可笑的原則,就如同傳銷組織一樣,不斷利用親朋好友、生意伙伴來發展「金字塔型下線」。另一方面,Bernard Madoff繼續保持著自己良好的「信譽」,每月向客戶提交的投資報告顯示他非常進取,客戶也能隨時在數日內贖回投資。而且與一般騙案的不合理高回報相比,他每年向客戶保證回報只有10%,這令許多心存疑慮的客戶也不虞有詐了。

惡果:重挫華爾街

隨著新受害者不斷冒出,受騙者遍及全球各階層投資人。據檢方公布的資料顯示,Bernard Madoff的公司,重要客戶主要在紐約市和南佛羅裡達州,一半是對衝基金、億萬富翁和銀行機構,既有奇異與花旗集團等名企,有著名電影導演Steven Spielberg,也有擁有紐約「每日新聞報」的地產大亨朱克曼等。

西班牙與法國的最大銀行,以及瑞士的私人銀行均成了龐氏騙局下的犧牲者。西班牙桑坦德銀行說有近31億美元,法國巴黎銀行說因投資Bernard Madoff而損失4.7億美元,瑞士Reichmuth銀行說損失約3.27億美元。英國彙豐銀行說損失高達10億美元。就連大洋彼岸的日本野村證券也被卷入3.02億美元。

「這場騙局對市場帶來的傷害已遠超過金錢本身,也是對華爾街信譽的一次毀滅性打擊。Bernard Madoff醜聞打擊的不光是對衝基金,更可怕的是令投資者對整個行業失去信任。」在華盛頓特區高等法庭商業破產律師布魯姆看來,很多血本無歸的受害者都告訴他,他們現在誰都不信了,就想把錢追回來然後存進銀行。「他們的策略是,去上訴告一個能給他們全額賠償的中間人。因為他們很多都是向中間人提供基金,再由中間人轉交給Bernard Madoff。」布魯姆指出,中間人可能是他們購買基金的公司,也可能是向受害者推薦Bernard Madoff的個人理財顧問,但這些人可能對Bernard Madoff的騙術並不知曉。布魯姆說:「受害者找替罪羊的做法會推倒很多塊骨牌,那最後的效應就是整個市場誰都沒信譽了。」

教訓

如今,金融巨騙鋃鐺入獄,投資者自食其果。然而這宗金融欺詐案留給我們的恐怕不只這些:為什麼Bernard Madoff利用如此簡單的騙術,卻能夠堂而皇之地避開監管?

在過去10多年間,有不少業內人士、媒體記者對他提出過質疑,特別是Bernard Madoff所宣稱的穩健策略和幾乎恆定的高收益之間的矛盾,以及定期清倉的詭異做法。曾經是Bernard Madoff競爭對手的Harry Markopolos在仔細研究他的投資策略後認定其投資收益結果是虛假的。他指出,每位了解衍生產品交易的高級經理都會認為Bernard Madoff在欺詐,這也就是為何他不允許外部審計。Harry Markopolos在1999年給SEC(美國證券交易委員會)的信中寫道:「Bernard Madoff證券公司是世界上最大的龐氏騙局。」此後9年間,Harry Markopolos不斷向SEC舉報他,但都沒能促成調查。

Bernard Madoff詐騙案無疑暴露出美國監管體系的諸多缺陷和漏洞,如監管條例陳舊過時、監管職能不健全等,這些都為他的行騙開了綠燈。據悉,自1999年以來,美國金融業監管局共調查了19件有關Bernard Madoff交易業務的舉報,但從職能劃分方面它卻不能過問他的投資咨詢業務。「也許世界上永遠不錯在的完美的制度和監管,我們能做到僅僅是在它們被太多人利用太多次之前堵住上一個漏洞。」有評論分析認為,多年來欠缺監管是造成這起華爾街歷史上最大騙案的原因。

華爾街有句老話:「永遠不要盲目地想先那些成熟、有經驗、衣冠楚楚的權威投資人,也許他們會比大街上一些衣冠不整、目光呆滯的行人聰明,但它們不一定能給你帶來財富。」在投資者眼中,最安全的投資就是那些自己拼命往裡擠還擠不進去的投資。投資圈裡,那些過於神秘投資公司最好敬而遠之,因為一個完全合法陽光的公司是不需要那麼神秘的。但是,只要還有人相信「天下會掉下餡餅」,龐氏騙局就可能再次發生……

Source:CNBC

Text By Fortune Insight